Desjardins a lancé son premier FNB entièrement québécois

Publié le 22 juin 2025

Desjardins a nommé un nouveau PDG

Publié le 2 juin 2025

Le Canada pourrait entrer en récession au printemps

Publié le 21 mars 2025

Desjardins se prépare à faire des acquisitions

Mis à jour le 16 mars 2025

Publié le 14 mars 2025

Desjardins se prépare à de mauvaises créances

Publié le 25 fév 2025

Recevez gratuitement par courriel l’essentiel des nouvelles

Le taux de la Banque du Canada baissera à 3,75% le mois prochain, prédit Desjardins

Publié le 24 sept. 2024

Plusieurs suspects ont été arrêtés pour le vol de données chez Desjardins

Publié le 12 juin 2024

Desjardins arrive dans le marché des fonds indiciels négociés en bourse

Publié le 18 avr. 2024

Desjardins achète un assureur des Maritimes

Publié le 27 mars 2024

Desjardins fermera 30% de ses points de services

Publié le 31 janv. 2024

Prenez soin de votre argent

Recevez gratuitement, un samedi par mois, les conseils de nos chroniqueurs experts en finances personnelles et consommation. Abonnez-vous à l'infolettre

Votre adresse servira uniquement à vous envoyer nos infolettres. Vous ne recevrez pas de courriels publicitaires et vous pourrez vous désabonner en tout temps.

La location de courte durée pourrait être mieux encadrée, suggère Desjardins

Publié le 4 déc 2023

Desjardins coupe 400 postes

Publié le 19 oct. 2023

Desjardins a commencé à régler un important recours collectif

Publié le 11 juil 2023

Desjardins coupe dans son personnel

Publié le 5 juil 2023

La croissance économique du Québec fera bientôt une pause

Publié le 29 juin 2023

Recevez gratuitement par courriel l’essentiel des nouvelles

Des municipalités obtiennent un important financement pour construire des parcs éoliens

Mis à jour le 19 juin 2023

Publié le 31 mai 2023

C’est bientôt la fin du livret bancaire chez Desjardins

Publié le 31 mai 2023

Le système bancaire canadien est solide, assure le président de Desjardins

Publié le 26 mars 2023

Desjardins continue de dominer le marché hypothécaire au Québec

Publié le 22 mars 2023

Desjardins augmente sa ristourne malgré une baisse de son excédent

Publié le 22 fév 2023

Prenez soin de votre argent

Recevez gratuitement, un samedi par mois, les conseils de nos chroniqueurs experts en finances personnelles et consommation. Abonnez-vous à l'infolettre

Votre adresse servira uniquement à vous envoyer nos infolettres. Vous ne recevrez pas de courriels publicitaires et vous pourrez vous désabonner en tout temps.

Desjardins revoit sa copie: la correction immobilière sera plus forte que prévu

Publié le 11 août 2022

Vol de données: Desjardins devra verser 200 millions $ en dédommagement

Publié le 16 déc 2021

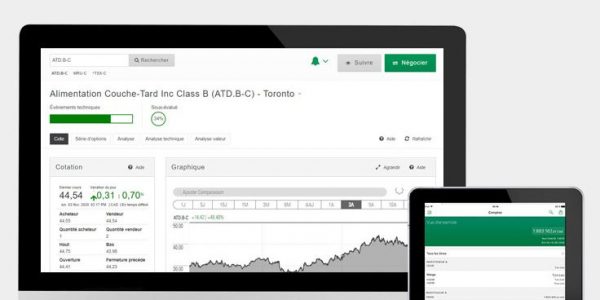

Au tour de Desjardins d’abolir les commissions sur les transactions boursières

Mis à jour le 10 août 2022

Publié le 13 sept. 2021

Desjardins emprunte de l’argent pour des investissements responsables

Publié le 9 sept. 2021

Les produits d’entretien écologiques Biovert se préparent à l’exportation

Publié le 30 août 2021

Recevez gratuitement par courriel l’essentiel des nouvelles

Fuite de données: un nouvel employé de Desjardins est visé par l’enquête

Publié le 3 août 2021

Avril veut doubler son nombre de magasins d’ici 5 ans

Publié le 18 juin 2021

Desjardins achète le gestionnaire d’actifs montréalais Hexavest

Mis à jour le 10 août 2022

Publié le 1er juin 2021

Les maisons restent abordables au Québec par rapport aux autres provinces

Mis à jour le 14 mai 2022

Publié le 6 mai 2021

Conseils pour vos FINANCES

Flairer les conflits d’intérêts dans la vente de produits financiers

Mis à jour le 10 août 2022

Publié le 15 janv. 2021

Prenez soin de votre argent

Recevez gratuitement, un samedi par mois, les conseils de nos chroniqueurs experts en finances personnelles et consommation. Abonnez-vous à l'infolettre

Votre adresse servira uniquement à vous envoyer nos infolettres. Vous ne recevrez pas de courriels publicitaires et vous pourrez vous désabonner en tout temps.

Desjardins lance un nouveau fonds d’impact social de 50 millions $

Mis à jour le 10 août 2022

Publié le 18 oct. 2020

Desjardins, la Caisse de dépôt et plusieurs autres investisseurs s’engagent à plus de diversité et d’inclusion dans la finance canadienne

Mis à jour le 6 oct. 2020

Publié le 1er oct. 2020