Wealthsimple propose une première carte de crédit

Publié le 11 juin 2025

Près de la moitié des propriétaires qui renouvèleront leur hypothèque cette année paieront plus cher

Mis à jour le 8 juin 2025

Publié le 7 juin 2025

Plusieurs centaines de clients de la banque RBC auraient été victimes de fraude

Publié le 3 juin 2025

Desjardins a nommé un nouveau PDG

Publié le 2 juin 2025

Recevez gratuitement par courriel l’essentiel des nouvelles

La Banque RBC n’autorisera bientôt qu’une seule journée par semaine de télétravail

Publié le 29 mai 2025

Plus de la moitié des Canadiens se préparent à faire face à des imprévus

Publié le 28 avr. 2025

Une première banque adhère au code de conduite fédéral sur l’IA générative

Publié le 25 mars 2025

Les frais pour insuffisance de fonds seront plafonnés dans un an

Publié le 19 mars 2025

Postes Canada relance, maintenant partout au Canada, un compte de dépôt et d’épargne

Publié le 17 mars 2025

Prenez soin de votre argent

Recevez gratuitement, un samedi par mois, les conseils de nos chroniqueurs experts en finances personnelles et consommation. Abonnez-vous à l'infolettre

Votre adresse servira uniquement à vous envoyer nos infolettres. Vous ne recevrez pas de courriels publicitaires et vous pourrez vous désabonner en tout temps.

Desjardins se prépare à faire des acquisitions

Mis à jour le 16 mars 2025

Publié le 14 mars 2025

Des banques canadiennes pensent que les taux d’intérêt vont baisser plus rapidement

Publié le 4 mars 2025

La Banque Nationale annonce une importante hausse de profit

Publié le 26 fév 2025

Desjardins se prépare à de mauvaises créances

Publié le 25 fév 2025

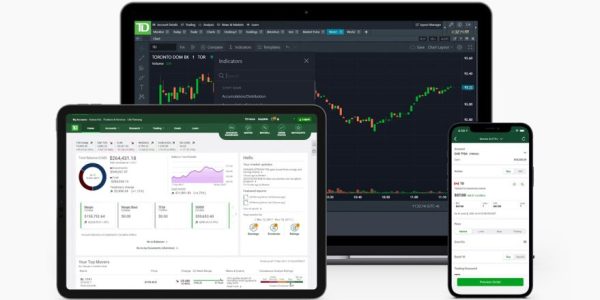

La Banque TD va faire d’importants changements à sa haute direction

Publié le 18 janv. 2025

Recevez gratuitement par courriel l’essentiel des nouvelles

Cohere et RBC développent une IA générative pour les banques

Publié le 9 janv. 2025

Les grandes banques américaines quittent une alliance pro-environnement sous l’égide de l’ONU

Mis à jour le 6 janv. 2025

Publié le 5 janv. 2025

Le gouvernement fédéral va punir plus sévèrement le blanchiment d’argent

Publié le 17 déc 2024

La Banque Nationale se prépare à de mauvaises créances

Publié le 4 déc 2024

Une entreprise chinoise a secrètement investi dans une néobanque canadienne

Publié le 28 nov. 2024

Prenez soin de votre argent

Recevez gratuitement, un samedi par mois, les conseils de nos chroniqueurs experts en finances personnelles et consommation. Abonnez-vous à l'infolettre

Votre adresse servira uniquement à vous envoyer nos infolettres. Vous ne recevrez pas de courriels publicitaires et vous pourrez vous désabonner en tout temps.

Des créanciers vont réclamer la mise en vente des actifs de Cinémas Guzzo

Mis à jour le 17 nov. 2024

Publié le 15 nov. 2024

Le gouvernement a dû éponger des dettes du Groupe Sélection

Publié le 3 nov. 2024

Les clients des banques de taille moyenne sont plus satisfaits que ceux des grandes

Publié le 17 oct. 2024

Blanchiment d’argent: la Banque TD plaide coupable

Publié le 10 oct. 2024

Recevez gratuitement par courriel l’essentiel des nouvelles

Important recul du nombre de succursales bancaires au Québec

Publié le 23 sept. 2024

La Banque Scotia crée un poste de président pour le Québec

Publié le 19 sept. 2024

Wealthsimple est désormais rentable, 10 ans après son lancement

Publié le 18 sept. 2024

Des banques américaines veulent plafonner les heures de travail de leurs banquiers

Publié le 12 sept. 2024

Prenez soin de votre argent

Recevez gratuitement, un samedi par mois, les conseils de nos chroniqueurs experts en finances personnelles et consommation. Abonnez-vous à l'infolettre

Votre adresse servira uniquement à vous envoyer nos infolettres. Vous ne recevrez pas de courriels publicitaires et vous pourrez vous désabonner en tout temps.

Une enquête sur le blanchiment d’argent met la TD dans le rouge

Publié le 22 août 2024

La TD permet désormais d’acheter des fractions d’actions

Publié le 7 août 2024

Plusieurs suspects ont été arrêtés pour le vol de données chez Desjardins

Publié le 12 juin 2024

La Banque Nationale offre 5 milliards $ pour acheter la Banque canadienne de l’Ouest

Publié le 11 juin 2024

La plupart des banques canadiennes prévoient 3 autres baisses de taux d’intérêt cette année

Mis à jour le 9 juin 2024

Publié le 8 juin 2024

Recevez gratuitement par courriel l’essentiel des nouvelles

La TD pourrait devoir payer 4 milliards $US en amendes

Publié le 6 juin 2024

Bon trimestre pour la Banque Nationale

Publié le 29 mai 2024

Wealthsimple se lance, hors Québec, dans le prêt hypothécaire

Publié le 7 mai 2024

Un outil d’IA devrait permettre d’investir dans des tendances à forte croissance

Mis à jour le 5 mai 2024

Publié le 6 mai 2024

Prenez soin de votre argent

Recevez gratuitement, un samedi par mois, les conseils de nos chroniqueurs experts en finances personnelles et consommation. Abonnez-vous à l'infolettre

Votre adresse servira uniquement à vous envoyer nos infolettres. Vous ne recevrez pas de courriels publicitaires et vous pourrez vous désabonner en tout temps.

Une femme va diriger la Banque Manuvie

Publié le 11 avr. 2024

RBC a congédié sa cheffe des finances

Publié le 8 avr. 2024

La Banque Laurentienne vend ses activités de courtage aux particuliers

Mis à jour le 7 avr. 2024

Publié le 8 avr. 2024

GAGNEZ plus

Comment minimiser, voire éliminer, les frais de guichet automatique?

Mis à jour le 5 avr. 2024

Publié le 6 avr. 2024

La Banque Nationale dément qu’elle cherche à vendre une filiale basée au Cambodge

Publié le 12 mars 2024

Recevez gratuitement par courriel l’essentiel des nouvelles

L’action de la Banque Nationale atteint un sommet

Publié le 28 fév 2024

Desjardins fermera 30% de ses points de services

Publié le 31 janv. 2024

Koho Financial a franchi une étape importante dans sa démarche pour obtenir le statut de banque

Publié le 29 janv. 2024

Les clients Desjardins victimes de vol d’identité ont commencé à être indemnisés

Publié le 16 janv. 2024